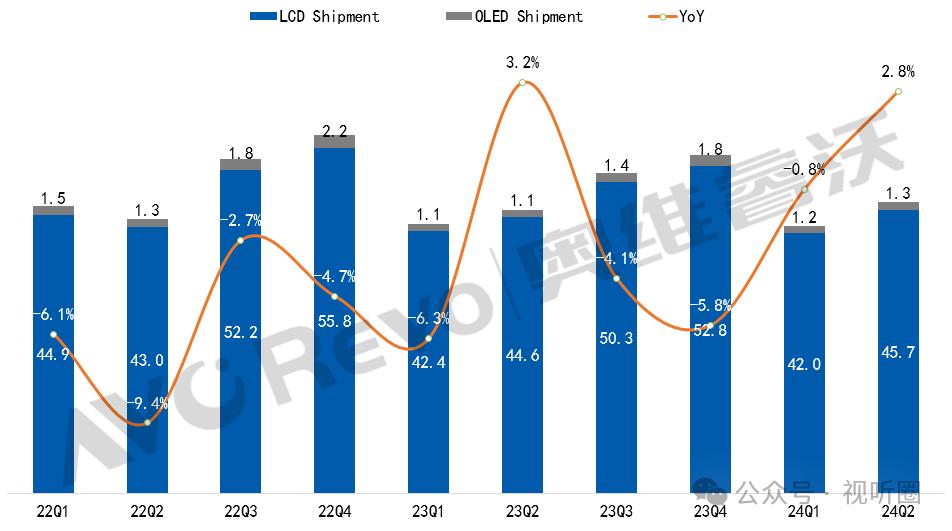

奥维数据显示,上半年国内彩电市场零售量仅为1351万台,同比下降7.9%,或将开创近年来销量新低。在国内彩电市场持续“不振”的情况下,全球市场表现又将如何呢?答案是,受德国欧洲杯、巴黎奥运会、美洲杯等赛事备货拉动下,全球TV出货规模终于“微增”!

奥维睿沃最新数据显示,2024年上半年全球TV出货90.2M,同比增长1.1%;出货面积69.7M㎡,同比增长5.9%;出货平均尺寸53”,同比增长1.2”;今年以来,高端OLED TV也出现复苏迹象,上半年出货2.5M,同比增长14.1%。

从奥维睿沃这份数据有三个明显的市场信号:其一,上半年全球彩电终于“止跌”了,虽然只有一个点左右的增长,但毕竟告别“负增长”的局面,这对于行业来说是一个积极利好的“消息”。

其二,出货面积以及平均出货尺寸,在上半年彩电市场中继续拉高,这也表示全球彩电尺寸大屏化的依然是2024年的主旋律。

其三,OLED电视继续“上扬”。继一季度保持增长后,今年上半年OLED电视在全球市场同比增长超一成以上,达到14.1%。尤其是考虑到当下miniLED电视全面“走高上量”的态势下,OLED电视在上半年还能保持14.1%的增长,这无疑让LG和三星这对“韩系”兄弟品牌更增添了继续力推OLED电视的“信心”。

据悉,在今年上半年,三星和LG在OLED电视的销量上双走高,其中,LG上半年高端OLED TV出货1.34M,同比增长14.2%。而三星在上半年全球OLED TV出货量为0.57M,同比增长73%。

按照这两者的综合,三星和LG上半年OLED电视零售总和为1.91M,占据整个市场的76.4%。因此,从市场绝对数据来看,LG和三星这两者集中度处于极高寡占型。如此市场品牌格局,可能对OLED电视未来的发展将极为不利。

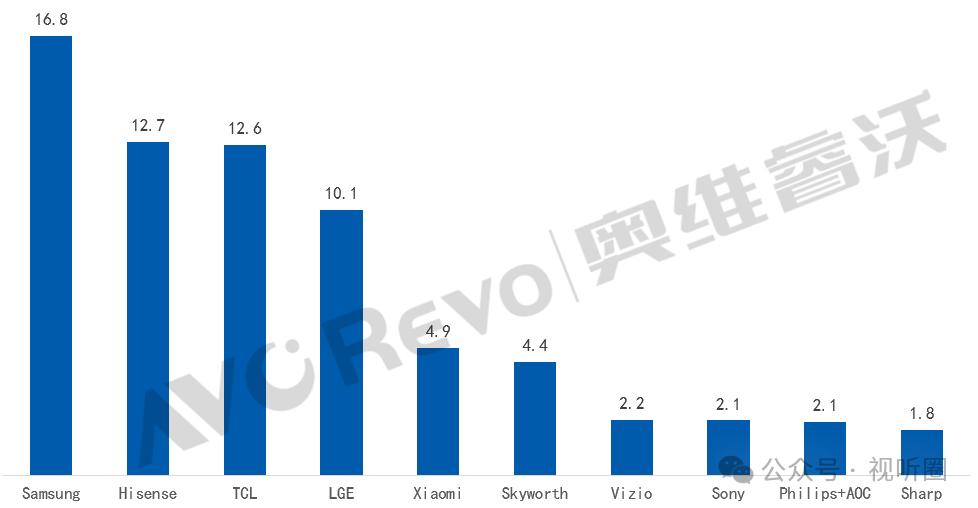

在上半年全球彩电逐步回暖的背景下,TOP10的品牌“位次”未有大的改变。但是,具体到走势上,却在品牌分层上逐步在清晰化,即呈现出“424”品牌阵容版图。

从奥维睿沃上半年全球彩电TOP10的市场表现来看,三星、海信、TCL、LG这四个品牌已经牢牢占据“头部TOP4第一阵容”。其中,三星继续以16.8M继续稳居第一、海信以12.7M保持第二、TCL则以12.6M位列第三、LG以10.1M占据第四。

从具体数据来看,这四者在上半年的零售量都超千万台的规模。同时,和身后的腰尾部品牌的差距比较大,可以明显看出“头部品牌TOP4”的市场优势比较明显,全球彩电市场头部品牌集中度在明显走高。

创维和小米构筑“中腰部品牌重要二极”。虽然小米以4.9M位居第五,但是和排名第六的创维差距并不大,双方只有50万台的差距,可见双方之间竞争相对比较“胶着”。同时,创维和小米都以超过400万台的规模,但都未达到500万台,并且和身后的VIZIO、索尼、飞利浦、夏普等品牌有将超200万台的销量差。

因此,从数值来看,创维和小米这两位中国彩电品牌极为明显的卡位在“中腰部位置”,欲往上冲有一定的难度,但也不会受到尾部品牌的冲击。

尾部四个品牌,都在200万台上下徘徊。VIZIO、索尼、飞利浦(AOC)、索尼、夏普这四个外资品牌分别排名6~10名,这四者的上半年的零售量都在200万台上下,彼此之间差距并不明显。-------同时,也在反馈出一个事实,半年度200万台的规模成了进入全球TOP10的“门槛线”!

一位行业媒体人士告诉《视听圈》:上半年尾部四个品牌销量总和在820万台,还不及前四强中任何一个品牌,这足以说明当下全球彩电TOP10品牌分化是何等的明显。其中第一集团和第二集团的差距悬殊、第二集团和后面品牌的距离也变得悬殊。

在全球整体体市场需求持续不振的局面下,彩电市场的品牌格局,必然在“你增我减”中持续“分化”。这对于中腰部以下品牌而言,这将面临“巨大的市场压力”。即二三线阵营“生存”变得更加困难,“边缘品牌”或将进一步被边缘化,甚至最终成为“退出者”。